2021年11月1日

誠の相場観vol.3

第3回 原油価格の先安拡大の理由とは!?

.

先週は米国在庫増とコロナ感染拡大が2カ月ぶりに増加に転じたと発表。

.

これにより先週マーケットは一時的に荒れた展開にて下げ調整局面があったが価格は変わらず堅調。

.

ただこの堅調さ揺さぶる下振れリスクとすれば、やはり「コロナ感染拡大」が引き金。

.

.

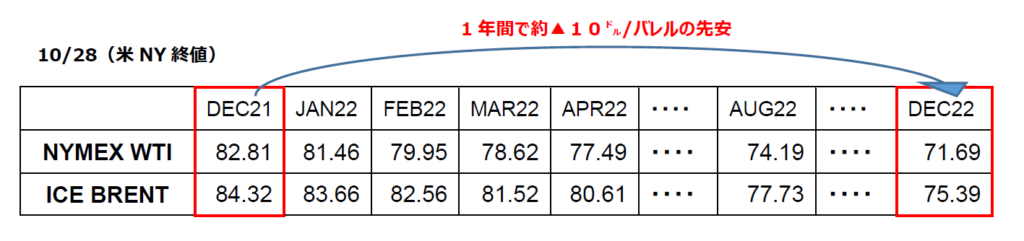

さて上記表の様に日々のニュースでも騒がれている原油高騰についてですが、実は先物市場では来年に掛けては先安感が約▲10㌦/バレルと拡大しています。

.

足元と期先はどちらが正しいの?となれば、これは現実の先物市場価格なのでどちらも正しいという答えとなりますが、その形成する要因を考察してみます。

.

.

.

まず足元。80㌦台が定着。

.

OPEC+協調減産政策や厳冬予想に加え、石炭や天然ガスの高騰影響による原油への代替需要(LNGからの切替需要で日量100万バレル程の可能性)の発 生による需給ひっ迫見通しを織り込んだやや過熱感ある相場状況。

.

米ホワイトハウスもOPEC+に増産打診にも反応せず慎重姿勢継続。

.

足元の強さを揺るがす下振れには先程の通り「コロナ感染再拡大」、又は「レーショニング(価格高騰による需要減少)」が必要。

.

ちなみにレーショニングには原油110㌦まで上昇が必要との見通しとなっています。

.

.

一方約▲10㌦/バレル先安の期先マーケットは、足元高価格による米シェールオイルの生産稼働増やブラジル深海油田からの生産増加、またイラン産原油の市場復帰を織込ん だ相場と見えます。

.

従い足元OPEC+が増産姿勢には慎重だという事。

.

そして需要想定は原則コロナ前水準に戻るのが精々で、コロナ前より一層需要が増えることはないのが 前提。

.

需要が増えない中、供給ばかり増えてくれば足元比▲10㌦水準が妥当と見られているのだと思います。

.

.

では絶対値水準としての妥当性。

.

これは脱炭素社会に向けた化石燃料分野への投資抑制・凍結の影響が大きくIEA(国際エネルギー機関)も今月中旬に”余剰生産能力低下の為、将来の需要充足には投資拡大が必要”との警鐘を鳴らし、また米バイデン政権もグリーン政策にて自国の化石燃料投資には政治的にも消極的なので、原油高値にはOPECやサウジ にクレームするのが精一杯。

.

この世界的な脱炭素潮流による化石燃料への投資抑制は変わらないので、原油供給が先に細まるか、再生可能エネルギーへの代替にて原油需要が先に細まるかが今後の大きなテーマとなる。

.

.

少なくともこの投資抑制による将来供給不足懸念の台頭は、原油価格の下値を大きくサポ ート。

.

サウジのエネルギー相も発表している理想的な原油価格は75~85㌦水準とあることから、OPEC+協調減産システムが機能する限り、長期でも原油価格下値70㌦から上値はレーショニングの目安110㌦を中長期レンジで推移する中で、足元コロナ禍からの需要拡大期待と厳冬需要を背景に年末90~100㌦を試す展開に変わりない。

.

.

最後に11月CPが発表。

.

プロパン:870㌦/㌧(前月比+70㌦)、ブタン:830㌦/㌧ (前月比+35㌦)と上昇。

.

中国のPDH需要復活の見通し悪く、米国プロパン在庫も上昇 気味。

.

ただ原油高騰影響による連れ高と季節的な要因もありCPも堅調さ継続。